Лицо, направленное выполнять задание по , обеспечивается денежной суммой на различные расходы. Этот вид денежных выплат имеет особенность: фактически он нигде не документируется. Из-за этого возникают нюансы, которые требуют разъяснения. В рамках этой статьи предоставлена подробная информация, касающаяся регулирования выплаты и размера начисления суточных. Информация актуальна на 2017 год.

Суточные – деньги, выдаваемые сотруднику организацией, сумма которых начисляется из предполагаемых расходов за сутки. Суточные являются частью командировочных расходов. Трактовка термина дана и закреплена в Верховном суде.

Работодатель обеспечивает финансирование дополнительных расходов, в которых будет нуждаться сотрудник, отбывший в служебную поездку. Сотрудники получают суточные на каждую командировку, это регулируется законодательством. Проще говоря, это карманные деньги, которые выдаются сотрудникам их работодателем на время выполнения командировочного задания.

Эти дополнительные расходы включают:

- покупку билетов для общественного транспорта

- деньги на покупку продовольствия

- иные личные потребности работника

Разновидности суточных

Суточные будут получены сотрудником перед предстоящим направлением в командировочную поездку. Трудовой Кодекс обязывает работодателя делать .

Суточные выплачиваются:

- при отправке своих сотрудников в местную или заграничную командировку

- при постоянной работе в дороге, при постоянных полевых выездах, снаряжении в экспедицию или геологическую разведку

- при нахождении сотрудника на занятиях для повышения квалификации

Порядок расчета и выплаты суточных

Точный размер суточных не отображен в Трудовом Кодексе и начисляется всякий раз в индивидуальном порядке. Размеры суточных меняются в каждой командировке. Все расходы работника, который едет в командировку, оговариваются заранее.

Закон не предусматривает на установление максимального размера выплат суточных.

- В России максимальный размер суточных, с которого налог взыскан не будет, равняется 700 рублям.

- При заграничных командировках – 2500 рублей.

Размер суточных будет зависеть от расчета иных предполагаемых затрат во время командировки. Пока сотрудник еще не поехал в командировку, подсчитывается количество суток, которое займет выполнение командировочного задания. Началом командировки будет считаться отбытие с места работы. Время, затраченное на путь до вокзала, аэропорта, автовокзала, входит в командировочное.

Суточные и бухгалтерия

Срок любой командировки будет подтверждаться документами проездного характера, которые предъявляются , когда сотрудник закончит поездку и вернется на постоянное место работы. Кроме этого, работник предоставляет отчет по авансу. Суточные сотрудник не получит до того, как работодатель составит распоряжение о поездке сотрудника в командировочную поездку.

С 2015-го года для подтверждения делового предназначения будущей командировки более не нужен прежний пакет документов. Теперь выплаты суточных декларируются согласно внутреннему порядку компании и прописываются только в приказе о направлении сотрудника в командировочную поездку.

Учет всех расходов, произведенных из выданных сотрудникам суточных, фиксируется в авансовом отчете, который заполняется сотрудником, приехавшим из командировки. Перед поездкой сотрудник заполняет , в котором запрашивает получение финансов на личные нужды. После заполнения заявление подается в бухгалтерию. Заявление должно иметь на себе подпись главного бухгалтера, начальника организации и самого командируемого сотрудника.

Суточные при заграничных поездках

Валюта, в которой выдаются суточные для иностранного командировочного задания, определяется самим работодателем. Суточные, полученные в валюте, переводятся в рублевый эквивалент курса ЦБ (по последнему дню месяца), в котором утверждается авансовый отчет.

Вернувшись, сотрудник (не позднее десяти дней после прибытия) должен предъявить авансовый отчет. В отчете должны быть отмечены следующие положения:

- все документы, которые фиксируют трату выданных денег (чеки, и т.п.)

- отчет, в котором подробно описаны все действия, связанные с выполнением командировочного задания

- отсканированная страница загранпаспорта с таможенными отметками

Суточные выдаются сотруднику в виде аванса, который вычисляется по командировочной смете. Размер суточных, которые выдает коммерческая организация, определяется ей самой, но ниже законодательно установленного минимума он в любом случае не будет.

Суточные начисляются по заграничным нормам сразу после отбытия из России. Эта формальность действует и в обратную сторону. День изменения суммы денег, которую дают в качестве суточных, определяется по штампу в паспорте на границе.

Неизрасходованные денежные средства должны быть возвращены в кассу предприятия.

Суточные при однодневных командировках

Выдача суточных для поездок на сутки и менее до сих пор окончательно не урегулирована. Работодатель может выдавать сотрудникам деньги при однодневных командировках, если это подтверждено и закреплено . Тогда суточные будут считаться иными расходами, делать которые позволил сам работодатель.

Если сотрудник, пребывая в однодневной командировке, каждый день имеет возможность приехать на место проживания, работодатель имеет законные основание суточные не платить. Этот нюанс регулируется Положением номер 749. Но если сотрудник и работодатель договорятся, суточные могут быть выплачены в меньшем размере или вовсе заменены единоразовой надбавкой к зарплате.

Работодатель может посчитать сумму выплаты суточных незначительной и задним числом включить их в состав других командировочных расходов. В случае спорной ситуации работодатель может мотивировать невыплату суточных при командировочных поездках менее суток тем, что сотрудник не нуждается в оплате жилища.

При однодневных командировках или рабочих поездках в другую страну суточные сотрудник получит в размере 50% от размера, отраженных во внутренних нормативах организации. Выплата производится в валюте той страны, куда направлен сотрудник.

Суточные для однодневных поездок все еще вызывают . Работодатель нередко старается удержать суточные и лишить их сотрудников, по-разному это мотивируя. Знание сотрудниками соответствующих глав Трудового Кодекса поможет им в решении этой задачи в свою пользу.

Суточные в выходные и нерабочие дни

Суточные начисляются и за , попавшие на срок командировки. Сотрудник их получит в любом случае, даже если он в командировочный выходной не работает. Хотя такие выплаты и регулируются трудовым законодательством размер и сроки начисления могут регулироваться внутри предприятия, согласуясь с ее внутренним нормативным распорядком.

Оплате полежит не только работа и отдых во время выходных, проведенных в командировке. Сотрудник получает льготы при отбытии в командировку по выходным и в том числе нерабочим дням:

- выплаты суточных производятся по двойному размеру

- за каждый выходной или нерабочий день, проведенный без начисления суточных, сотрудник заслуживает внеочередной оплачиваемый работодателем выходной

Суточные на выходные тоже могут спровоцировать конфликтную ситуацию с начальством. Но здесь ситуация разрешается проще, потому что закон будет на стороне работника. Исключением может стать выплата суточных в нерабочие дни, назначенные внутренним регламентом компании. Это может быть выходной день по поводу праздника у одного из сотрудников, главы компании, юбилея основания компании и иных схожих случаев. Если выдача суточных в такие дни не согласована нормативными актами компании, то ситуацию поможет решить арбитражный суд.

Суточные и налогообложение

С суточных, сумма которых превышает недекларируемую сумму в 700 и 2500 рублей (за местные и заграничные поездки соответственно), уплачиваются выплаты . Суточные нельзя считать доходом сотрудника. По этой причине суточные нельзя назвать доходом, облагаемым налогом по НДФЛ. Выплаты по суточным, превышающим беспошлинные нормы, будут учтены, когда будет определена налоговая база.

Налогом в пределах законодательных норм также не облагаются выплаты, выданные вместо суточных. Например, при однодневной единоразовой командировке работодатель вместо суточных может выплатить сотрудникам денежное вознаграждение.

При составлении налоговой базы нужно помнить, что суточные, выплаченные сотрудникам для любых нужд, являются подотчетной суммой. До окончательного утверждения начальником авансового отчета суточные не являются расходами работодателя. Соответственно, до подписания отчета, уплата налога при сверхнормативных суточных осуществлена быть не может.

Выплаты по НДФЛ со сверхурочных суточных не могут быть взысканы с сотрудника. Все неизрасходованные деньги отдаются назад, в кассу выдавшей их организации.

Многие организации, посылая своих работников в иностранную командировку, дают вместо суточных иные денежные . При этом НДФЛ удерживается полностью со всей суммы, не только в нормативных нормах. Это рискованный для работодателя подход и рекомендуется прибегать к нему как можно реже. При налоговой проверке это будет отмечено как нарушение, выпишут штраф. Дело в том, что в Постановлении правительства за номером 749 прямо указывается, что нужно выдавать сотруднику именно суточные.

Заполнение авансового отчета

При заполнении авансового отчета от сотрудника потребуется наличие при себе документов, которые подтверждают трату суточных. Авансовый отчет это заполненная форма № АО-1.

Порядок заполнения авансового отчета:

- Первый пункт авансового отчета – название организации

- Дата и номер отчета

- Должность, в которой состоит командируемый сотрудник и подразделение работы

- Означается составления отчета (служебная командировка)

- В отчет заносятся все фактические затраты, совершенные в поездке

- На листе номер 2 перечислены все расходные документы, на которых зафиксирована каждая трата выданных денег

- Затем отчет согласовывается в бухгалтерии, где прописываются номера дебет — кредита

- Готовый авансовый отчет подается руководителю, он утверждает и подписывает

Отмена суточных в России

Разговоры о том, что суточные, наконец, будут полностью отменены и при командировках в России их платить перестанут, ведутся уже давно. Но постановление Минфина под номером 749, похоже, ставит жирную точку в этой истории. Суточные остаются только для заграничных поездок. смогут сократить траты и сэкономить, ведь раньше им приходилось платить суточные всегда и всем.

Отношение работников и начальства к этой новости неоднозначное. С одной стороны, суточные и так могли быть заменены иными денежными компенсациями, и сотрудник не оставался без денег совсем. С другой, в фирмах, где в нормативных актах этот момент вполне четко прописан, сотрудник окончательно лишается своих суточных. Переписывание нормативных актов под новое займет время и потребует затрат.

Напишите свой вопрос в форму ниже

Что такое суточные расходы в командировке — вопрос, на который отвечать следует, рассматривая положения как минимум 2 источников права: постановления Правительства РФ от 13.10.2008 № 749 и ТК РФ. Изучим специфику этих норм.

Что входит в суточные

Состав суточных расходов, в целях покрытия которых работнику полагаются суточные выплаты, не регламентируется законом, хотя они обособляются в нормативном регулировании от издержек на транспорт и проживание (п. 11 Положения, утвержденного постановлением Правительства РФ от 13.10.2008 № 749 (далее — Положения)).

Размер суточных работодатель определяет во внутрикорпоративных актах. Выплаты в размере до 700 рублей при командировках по России и до 2500 рублей при поездках работников за рубеж не облагаются налогом и соцвзносами (п. 3 ст. 217 НК РФ).

Суточные обычно тратятся на питание. Но командируемый может их потратить на что угодно по своему усмотрению — отчитываться по содержанию таких расходов он не обязан.

Как рассчитать суточные при командировке в России и за границу

Как при поездках по России, так и при командировках за границу сумму суточных определяют по формуле:

РС = СД × Д,

РС — расчетный размер суточных;

СД — сумма суточных в расчете на день, установленная локальным нормативом;

Д — длительность командировки в днях (включая дни в пути).

ВАЖНО! Если суточные командированный потратил не полностью, то неизрасходованный остаток в кассу работодателя возвращать не нужно — в отличие от той части аванса, что направляется на покрытие расходов по жилью и транспорту.

Если суточных работнику не хватило, то он может потратить на текущие расходы свои деньги при условии согласования данных расходов с работодателем (ст. 168 ТК РФ). Впоследствии эти расходы компенсируются.

Выплачиваются ли за один день суточные

Если командируемый решает свои производственные задачи на территории России, то суточные ему не полагаются. При командировке за границу — назначаются в величине 50% от тех, что установлены внутрикорпоративными актами для зарубежных командировок длительностью более 1 дня (п. 20 Положения). То есть «заграничные» суточные при однодневной командировке будут облагаться НДФЛ с суммы более 1250 рублей.

ВАЖНО! Работодатель вправе издать локальный норматив, по которому даже при однодневных командировках по РФ сотруднику гарантируются выплаты на текущие расходы вместо суточных. При условии документального подтверждения данных затрат НДФЛ на них можно не начислять (письмо Минфина РФ от 26.05.2014 № 03-03-06/1/24916).

Когда - до или после командировки - выплачиваются суточные

Суточные, как и прочие денежные средства в составе аванса, выдаются командированному перед поездкой.

Сроки и способ перечисления аванса (наличными, на банковскую карту) могут закрепляться во внутренних актах, например в положении о командировках.

Узнать больше о применении положения о командировках вы можете в статье .

Возможен, однако, сценарий, при котором суточные могут доплачиваться и после поездки. Если работник вынужденно потратил часть выданных суточных на транспорт или проживание (которые на 100% должен оплачивать работодатель), то по возвращении на работу бухгалтерия вернет ему потраченную сумму.

Каков порядок оплаты суточных в выходные

Если работник находится в командировке в выходные дни, то суточные ему выплачиваются за каждый выходной день в обычной величине (если иное не установлено локальными актами). В этом одно из отличий схемы начисления суточных от схемы начисления зарплаты командируемого в выходные, которая:

- выплачивается в двойном размере, если сотрудник работает в выходные (и это отражено в Табеле № Т-13);

- не выплачивается, если командируемый не работает в выходные.

Стоит отметить, что зарплата и суточные — принципиально разные выплаты и с точки зрения налогообложения, и в плане принципов расчета. И тот факт, что на суточные не распространяется правило удвоения дохода работника, необходимо помнить.

Итоги

Что такое суточные расходы в командировках, достаточно детально разъясняют постановление 749 и ТК РФ. При командировке, что длится 1 день, по РФ такие выплаты не полагаются, при поездках за рубеж — назначаются в размере 50% от «иностранных» суточных.

Узнать больше о расчете различных выплат при командировках вы можете в статьях:

- ;

- .

Суточные командировочные расходы включают проживание, проезд, питание и другие затраты, отраженные в коллективном договоре. Для снижения налогооблагаемой базы суточные не должны превышать 700 рублей при поездках по России, 2 500 рублей при выезде за границу.

Суточные командировочные расходы: виды особенности

Практически все организации при необходимости направляют своих работников в командировки. При этом компания гарантирует своему сотруднику – сохранение его основного места работы, должность занимаемую им, средний заработок и возмещение всех затрат, имевших место во время поездки. Согласно ТК РФ ст. 168 подобные траты – командировочные расходы.

Командировочные расходы в полном объеме возмещаются организацией. Затраты на поездку по служебным нуждам включают:

- Суточные – расходы на основные личные потребности (поиск жилья, питание).

- Проездные – возмещение затрат на проезд (но только не такси), оформление билетов, постельные принадлежности во время поездки.

- Наем – аренда помещения для проживания, бронирование.

- Другие затраты – разговоры по телефону по служебной необходимости, интернет, телеграфные, банковские и почтовые услуги.

Перечисленные расходы отражены в коллективном соглашении компании, предприятия. Данный договор используется при льготном налогообложении (доходы минус затраты).

- питание;

- услуги, предоставляемые на платной основе, при отеле, по месту проживания сотрудника;

- пользование услугами других фирм, указанных в соглашении.

Перечисленные в локальном документе командировочные расходы подтверждаются работниками документально.

Командировочная отчетность: обязательная документация

Оплата поездок по служебной необходимости осуществляется на основании определенного комплекта бумаг.

До отправки сотрудника в поездку предприятие оформляет:

- служебный план;

- приказ на организацию служебной поездки;

- командировочный лист с отметкой о времени отбывания сотрудника.

По окончанию поездки, работник предоставляет в бухгалтерию организации на протяжении 3-х дней следующую отчетность:

Для подтверждения расходов во время командировки необходимо предоставить определенный перечень документов, чтобы при превышении выданного аванса сотруднику компании были возмещены его затраты, предусмотренные коллективным договором.

Командировочные расходы в бухгалтерии

При исчислении суммы подлежащей к выплате для начала определяются с основным показателем – продолжительностью нахождения работника в поездке. При этом время начала командировки – сутки отправления к месту назначения (с учетом поездки до станции, вокзала либо аэропорта). Соответственно, окончание поездки – день, когда работник приступил к основной работе.

При исчислении суммы подлежащей к выплате для начала определяются с основным показателем – продолжительностью нахождения работника в поездке. При этом время начала командировки – сутки отправления к месту назначения (с учетом поездки до станции, вокзала либо аэропорта). Соответственно, окончание поездки – день, когда работник приступил к основной работе.

С учетом продолжительности командировки, определяется количество суток, которые сотрудник должен был отработать за данный период времени на постоянном месте.

Согласно ТК РФ командировочные оплачиваются с учетом средней зарплаты, которая рассчитывается исходя из официальной оплаты труда за предшествующий год, которая может оказаться ниже фактического материального вознаграждения.

Предприятие по закону вправе восстановить утраченную сумму заработной платы, основываясь на внутренних бумагах компании, коллективном договоре. То есть сотруднику гарантируется обязательный средний заработок, а доплата осуществляется на основании локальных актов организации. Зачастую работодатели выплачивают максимально возможные командировочные, ведь ущемлять права командируемого не вправе никто.

Оплата выходных: суточные

Если сотрудник во время командировки в праздничные, выходные дни отдыхает, тогда средняя оплата труда за ним не сохраняется. Если ему на основании приказа приходится выполнять свои служебные обязанности, тогда ему положено возмещение в 2-х кратном размере либо однократном, но с дополнительным отгулом. Время нахождения в дороге также оплачивается в двойном размере.

Относительно суточных, то они определяются на основании локальных актов компании. Если их размер превышает 700 рублей при поездках по России и 2 500 рублей при выезде за границу, тогда они подлежат налогообложению.

Затраты подтвержденные документально на проживание, проезд возвращаются полностью, если чеков нет – возмещаются по нормальной либо номинальной стоимости. Также оплачиваются дополнительные траты, связанные с выполнением поставленных перед работником задач. Возмещение расходов подобного типа не относится к доходам, поэтому налогообложению не подлежат.

Личные затраты, представленные в отдельных счетах оплачиваются из суточных. Предприятие может по собственной инициативе возместить работнику такие расходы, но только при условии удержания НДФЛ.

Оплата командировочных затрат, за исключением ситуаций, предусмотренных законодательством, не облагаются пенсионными отчислениями, ЕСН. Работодатель может вычесть данную сумму из налогооблагаемых доходов.

Загранкомандировка: расчет и оформление

Каждое предприятия размер суточных устанавливает самостоятельно, госучреждения на основании нормативных актов. Норма – 2 500 рублей применяют только для снижения налогообложения. Превышение этой планки влечет увеличение налога на доходы физлиц для сотрудника, и невозможности снизить базу по налогу на доходы для компании.

При определении размера суточных нужно разделить время нахождения гражданина на территории РФ и за границей. Компенсация для каждого срока начисляет отдельно, ведь в пределах нашего государства выплаты осуществляются в рублевом эквиваленте, а за пределами – в валюте страны, куда был командирован работник.

Для точного определения периодов используется отметки в загранпаспорте. При этом сутки отъезда за границу относятся к нормам суточных, предусмотренных для иностранных поездок, а в день приезда – действуют российские нормы. Если при переезде за границу не проставляются отметки в загранпаспорте, то используется информация их проездных билетов. Если сотрудник за одни сутки посещает несколько стран, применяется официальная норма суточных для поездок в пункт назначения.

Отдельно учитываются командировки с продолжительностью не более 24-х часов, при которых день отъезда и въезда идентичны. При наличии подобных обстоятельств используется 1/2 установленной суточной нормы для иностранных государств.

Не следует забывать и про разницу в курсе при определении суточных для соблюдения установленного норматива. Так как ЦБ России при учете движений в валюте иностранной страны регламентирует устанавливать ее рублевый эквивалент на момент выдачи средств и время предоставления авансовой отчетности. На момент выплат пересчитанная сумма должна быть ниже 2 500 рублей, а при приезде и предоставлении необходимых бумаг – ее превышать.

Дополнительно предприятие возмещает сотруднику такие затраты, как:

- оформление визы, заграничного паспорта;

- оформление страховки при выезде за границу;

- переговоры по телефону;

- комиссии за получение денег по чекам, обмен валюты;

- перевоз багажа в пределах 30 кг;

- другие согласованные с вышестоящим руководством затраты.

При возвращении из командировки на протяжении 10 дней необходимо представить подробный отчет, к которому должны прилагаться следующие документы: чеки, копии страниц загранпаспорта с отметками таможни, точный отчет. Остаток подотчетных материальных средств возвращаются в кассу организации или перерасход выданного аванса возмещается работнику.

Командировочные суточные расходы устанавливаются предприятием самостоятельно. Но в целях снижения налогообложения не могут превышать 700 рублей при местных поездках и 2 500 рублей при выездах за рубеж. Для возмещения выплат предоставляется финансовая отчетность, на основании которой сотруднику возмещаются средства, затраченные на служебные цели.

Вконтакте

Размеры суточных при загранкомандировках имеют значение для расчета налога на прибыль, а также для целей исчисления и уплаты НДФЛ.

Напомним, что размер суточных работодатель устанавливает самостоятельно, закрепив суммы в коллективном договоре или в локальном нормативном акте (ст. 168 ТК РФ).

Некоторые компании устанавливают различные размеры суточных при загранкомандировках в зависимости от того, в какую страну отправляется работник для выполнения служебного задания.

Кстати, бюджетным организациям размер суточных при загранкомандировках устанавливает Правительство РФ. И коммерческие организации, при желании, могут ориентироваться на эти размеры суточных.

Суточные при загранкомандировках в 2018-2019 гг.: таблица

Для понимания приведем некоторые размеры суточных при загранкомандировках, установленных Правительством РФ для бюджетников (Постановление Правительства РФ от 26.12.2005 № 812):

Суточные при загранкомандировках: в какой валюте выдавать

Работодатель сам определяет, в какой валюте устанавливать и выплачивать суточные для загранкомандировок. Например, размер таких суточных может быть установлен в иностранной валюте, но на руки работник получит сумму в рублях, эквивалентную этим валютным суточным.

Загранкомандировка: как считать суточные

Расчет суточных при загранкомандировках в 2018-2019 гг. зависит от количества дней, проведенных работником за пределами РФ.

По общему правилу суточные выплачиваются работнику следующим образом (п. 17, 18 Положения, утв. Постановлением Правительства РФ от 13.10.2008 № 749):

- при отправлении в загранкомандировку за день пересечения границы суточные выплачиваются как за время нахождения за границей;

- при возвращении из зарубежной поездки за день пересечения границы суточные выплачиваются как за командировку внутри страны.

Правда, компания вправе установить свой порядок расчета выплачиваемых суточных.

Суточные в загранкомандировке в 2018-2019 гг. для «прибыльных» целей

Всю сумму суточных (без каких-либо ограничений) можно учесть в составе расходов при определении базы по налогу на прибыль (пп. 12 п. 1 ст. 264 НК РФ).

Если суточные выдаются в рублях, то никаких затруднений учет таких расходов не вызовет - просто вся сумма списывается в состав «прибыльных» расходов.

Если же суточные выданы до командировки в иностранной валюте, то необходимо перевести данную сумму в рубли по официальному курсу ЦБ на дату выдачи суточных (п. 10 ст. 272 НК РФ):

Полученная сумма учитывается в расходах.

Суточные по загранкомандировкам 2018-2019: что с НДФЛ

При загранкомандировках НДФЛ не облагается сумма суточных, не превышающая 2500 руб. в день (п. 3 ст. 217 НК РФ). Соответственно, с суммы сверх этого лимита необходимо удержать НДФЛ и перечислить его в бюджет.

Если суточные были выплачены в рублях, то облагаемая база по НДФЛ будет считаться по следующей формуле:

Кстати, если суточные в организации устанавливаются в иностранной валюте, но выплачиваются работнику в рублях, то никаких перерасчетов делать не нужно (Письма Минфина от 22.04.2016 № 03-04-06/23252, от 09.02.2016 № 03-04-06/6531 ).

Если же суточные выплачены в инвалюте, то в целях уплаты НДФЛ нужно иметь в виду одну важную особенность: пересчитать данную сумму в рубли нужно по официальному курсу ЦБ, установленному на последний день месяца, в котором утвержден командировочный авансовый отчет (Письмо Минфина от 21.03.2016 № 03-04-06/15509 ). Следовательно, база по НДФЛ в данном случае считается так:

Расчет суточных при загранкомандировках в 2018-2019 гг.: страховые взносы

По общему правилу суточные, выплачиваемые работникам в 2018-2019 гг., облагаются страховыми вносами по тому же принципу, что и НДФЛ. То есть взносы нужно начислить с суммы суточных, превышающей 2500 рублей (

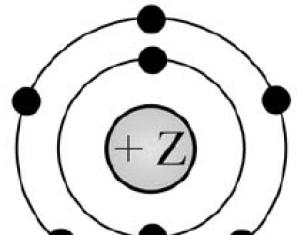

Обратимся к рисунку 12. Мы видим, что высота полюса мира над горизонтом h p =∠PCN, а географическая широта места φ=∠COR. Эти два угла (∠PCN и ∠COR) равны как углы со взаимно перпендикулярными сторонами: ⊥, ⊥. Равенство этих углов дает простейший способ определения географической широты местности φ: угловое расстояние полюса мира от горизонта равно географической широте местности . Чтобы определить географическую широту местности, достаточно измерить высоту полюса мира над горизонтом, так как:

2. Суточное движение светил на различных широтах

Теперь мы знаем, что с изменением географической широты места наблюдения меняется ориентация оси вращения небесной сферы относительно горизонта. Рассмотрим, какими будут видимые движения-небесных светил в районе Северного полюса, на экваторе и на средних широтах Земли.

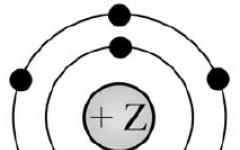

На полюсе Земли полюс мира находится в зените, и звезды движутся по кругам, параллельным горизонту (рис. 14, а). Здесь звезды не заходят и не восходят, их высота над горизонтом неизменная.

На средних географических широтах существуют как восходящие и заходящие звезды, так и те, которые никогда не опускаются под горизонт (рис. 14, б). Например, околополярные созвездия (см. рис. 10) на географических широтах СССР никогда не заходят. Созвездия, расположенные дальше от северного полюса мира, показываются ненадолго над горизонтом. А созвездия, лежащие около южного полюса мира, являются невосходящими .

Но чем дальше продвигается наблюдатель к югу, тем больше южных созвездий он может видеть. На земном экваторе , если бы днем не мешало Солнце, за сутки можно было бы увидеть созвездия всего звездного неба (рис. 14, в).

Для наблюдателя на экваторе все звезды восходят и заходят перпендикулярно плоскости горизонта. Каждая звезда здесь проходит над горизонтом ровно половину своего пути. Северный полюс мира для него совпадает с точкой севера, а южный полюс мира - с точкой юта. Ось мира расположена в плоскости горизонта (см. рис. 14, в).

Упражнение 2

1. Как по виду звездного неба и его вращению установить, что вы прибыли на Северный полюс Земли?

2. Как суточные пути звезд расположены относительно горизонта для наблюдателя, находящегося на экваторе Земли? Чем они отличаются от суточных путей звезд, видимых в СССР, т. е. в средних географических широтах?

Задание 2

Измерьте при помощи эклиметра географическую широту вашей местности по высоте Полярной звезды и сравните ее с отсчетом широты по географической карте.

3. Высота светил в кульминации

Полюс мира при кажущемся вращении неба, отражающем вращение Земли вокруг оси, занимает неизменное положение над горизонтом на данной широте (см. рис. 12). Звезды за сутки описывают над горизонтом вокруг оси мира круги, параллельные небесному экватору. При этом каждое светило за сутки дважды пересекает небесный меридиан (рис. 15).

Явления прохождения светил через небесный меридиан относительно горизонта для называются кульминациями . В верхней кульминации высота светила максимальна, а в нижней кульминации - минимальна. Промежуток времени между кульминациями равен половине суток.

У не заходящего на данной широте φ светила М (см. рис. 15) видны (над горизонтом) обе кульминации, у звезд, которые восходят и заходят (M 1 , М 2 , М 3), нижняя кульминация происходит под горизонтом, ниже точки севера. У светила М 4 , находящегося далеко к югу от небесного экватора, обе кульминации могут быть невидимы (светило невосходящее ).

Момент верхней кульминации центра Солнца называется истинным полднем, а момент нижней кульминации - истинной полночью.

Найдем зависимость между высотой h светила М в верхней кульминации, его склонением δ и широтой местности φ. Для этого воспользуемся рисунком 16, на котором изображены отвесная линия ZZ", ось мира РР" и проекции небесного экватора QQ" и линии горизонта NS на плоскость небесного меридиана (PZSP"N).

Мы знаем, что высота полюса мира над горизонтом равна географической широте места, т. е. h p =φ. Следовательно, угол между полуденной линией NS и осью мира РР" равен широте местности φ, т.е. ∠PON=h р =φ. Очевидно, что наклон плоскости небесного экватора к горизонту, измеряемый ∠QOS, будет равен 90°-φ, так как ∠QOZ= ∠PON как углы с взаимно перпендикулярными сторонами (см. рис. 16). Тогда звезда М со склонением δ, кульминирующая к югу от зенита, имеет в верхней кульминации высоту

![]()

Из этой формулы видно, что географическую широту можно определить, измеряя высоту любого светила с известным склонением δ в верхней кульминации. При этом следует учитывать, что если светило в момент кульминации находится к югу от экватора, то его склонение отрицательно.

Пример решения задачи

Задача. Сириус (α Б. Пса, см. приложение IV) был в верхней кульминации на высоте 10°. Чему равна широта места наблюдения?

Обратите внимание на то, чтобы чертеж точно соответствовал условию задачи.

Упражнение 3

При, решении задач географические координаты городов можно отсчитать по географической карте.

1. На какой высоте в Ленинграде бывает верхняя кульминация Антареса (α Скорпиона, см. приложение IV)?

2. Каково склонение звезд, которые в вашем городе кульминируют в зените? в точке юга?

3. Докажите, что высота светила в нижней кульминации выражается формулой h=φ+δ-90°.

4. Какому условию должно удовлетворять склонение звезды, чтобы она была не заходящей для места с географической широтой φ? невосходящей?